নির্বাচন বছরে বিনিয়োগ: ইতিহাস কী শেখাচ্ছে?

- Update Time : বুধবার, ১১ সেপ্টেম্বর, ২০২৪, ৭.০০ পিএম

সারাক্ষণ ডেস্ক

নির্বাচনের বছরগুলি বিনিয়োগকারীদের জন্য প্রায়শই কঠিন সময় হতে পারে। রাজনৈতিক পছন্দ, আবেগ, এবং জনমত জরিপগুলো সবই পূর্বাভাসকে জটিল করে তুলতে পারে। তাহলে একজন বিনিয়োগকারী কী করবেন? ভাইস প্রেসিডেন্ট কমলা হ্যারিস এবং প্রাক্তন প্রেসিডেন্ট ডোনাল্ড ট্রাম্পের মধ্যে এই বছরের প্রতিযোগিতার সম্ভাব্য ফলাফলগুলির জন্য তাদের পোর্টফোলিওগুলিকে পজিশন করতে ইচ্ছুক বিনিয়োগকারীরা ঐতিহাসিক পারফরম্যান্সের ধরণগুলি থেকে কৌশলগত অন্তর্দৃষ্টি অর্জন করতে পারেন। উদাহরণস্বরূপ, শেয়ারের দাম সাধারণত যে কোনো দলের অধীনে বাড়তে থাকে—ডাও জোন্স ইন্ডাস্ট্রিয়াল গড় ট্রাম্পের মেয়াদে ৫৭% বৃদ্ধি পেয়েছিল এবং প্রেসিডেন্ট বাইডেনের অধীনে এ পর্যন্ত ৩০% এর বেশি বৃদ্ধি পেয়েছে—তবে শেয়ারবাজার ডেমোক্র্যাটিক প্রশাসনের অধীনে বেশি বাড়তে থাকে। তবে কংগ্রেসের নিয়ন্ত্রণে পারফরম্যান্সের ধরণ পরিবর্তিত হয়।

জেমি কক্স, হ্যারিস ফাইন্যান্সিয়াল গ্রুপের ম্যানেজিং পার্টনার, বিনিয়োগকারীদের নির্বাচনের আগে আবেগপূর্ণ, “চূড়ান্ত পদক্ষেপ” থেকে বিরত থাকতে সতর্ক করেন, যেমন সমস্ত অর্থ নগদে রূপান্তর করা। তিনি যারা একটি দলের পক্ষে শক্তিশালী অনুভব করেন বা নির্বাচনের প্রভাব সম্পর্কে উদ্বিগ্ন তাদের তাদের সেক্টরগুলোতে কিছু ছোট সমন্বয় করার পরামর্শ দেন।

তবুও, বাজারের বিশেষজ্ঞরা বলেন, ঐতিহাসিক পারফরম্যান্স বিনিয়োগকারীদের বিভিন্ন নির্বাচনী ফলাফল এবং নীতিগত সম্ভাবনা বিবেচনা করে পদক্ষেপ নিতে নির্দেশ দিতে পারে।

নেড ডেভিস রিসার্চ ১৯০১ সালের ৩০ মার্চ থেকে ২০২৪ সালের ৩১ জানুয়ারি পর্যন্ত ডেটা পরীক্ষা করে দেখেছে যে ডেমোক্র্যাটিক প্রেসিডেন্টদের অধীনে ডাও জোন্স ইন্ডাস্ট্রিয়াল গড়ের বার্ষিক বৃদ্ধি ছিল ৮.২%, এবং রিপাবলিকান প্রশাসনের অধীনে এটি ছিল ৩.২%। মুদ্রাস্ফীতি হিসাব করলে ডেমোক্র্যাটিক প্রেসিডেন্টদের অধীনে ডাও এর বার্ষিক বৃদ্ধি ছিল ৩.৭% এবং রিপাবলিকানদের অধীনে এটি ছিল ১.৪%।

কংগ্রেসের গঠন, যা নীতির বাস্তবায়নের জন্য গুরুত্বপূর্ণ, নেড ডেভিস রিসার্চ অনুযায়ী বাজারের ওপর প্রভাব ফেলেছে। ডেমোক্র্যাটিক প্রেসিডেন্টদের অধীনে, শেয়ারবাজার ভালো পারফর্ম করেছে যখন কংগ্রেসে ক্ষমতার ভারসাম্য ছিল—যেমন বর্তমান পরিস্থিতিতে একটি ডেমোক্র্যাটিক প্রেসিডেন্ট এবং বিভক্ত কংগ্রেস। এই ধরনের পরিস্থিতিতে ডাও জোন্সের বার্ষিক প্রকৃত রিটার্ন ছিল ৮.১%।

রিপাবলিকান প্রেসিডেন্টদের অধীনে, শেয়ারবাজার ভালো করেছে যখন কংগ্রেস রিপাবলিকানদের নিয়ন্ত্রণে ছিল, ডাও এর বার্ষিক প্রকৃত রিটার্ন ছিল ৭.১%, যা সম্ভবত কম কর এবং কম নিয়ন্ত্রণের সম্ভাবনার কারণে।

অবশ্যই, অতীত কেবল অতীত। যদিও ঐতিহাসিক তথ্য নির্বাচন বছরের শেয়ারবাজারের আচরণের কিছু অন্তর্দৃষ্টি দিতে পারে, তবে ২০০৮ সালের আর্থিক সংকট বা কোভিড মহামারির মতো অনির্দেশ্য বৃহৎ ঘটনা দ্বারা ফলাফলগুলো প্রভাবিত হতে পারে। এর অর্থ হলো কেবলমাত্র নির্বাচনের ফলাফলের উপর ভিত্তি করে বাজারের গতিবিধি ভবিষ্যদ্বাণী করা কঠিন। তদুপরি, ঐতিহাসিক ধরণগুলি সর্বদা পুনরাবৃত্তি নাও হতে পারে।

দীর্ঘমেয়াদে, মর্নিংস্টার ইনডেক্সেসের কৌশলবিদ ড্যান লেফকোভিটজ বলেন, “বাজারগুলি আয় এবং নগদ প্রবাহ দ্বারা চালিত হয়, এবং রাজনীতি দ্রুত পেছনের দিকে চলে যায়।” পোর্টফোলিও প্রস্তুত করা অনেক ভালো যা “বিভিন্ন পরিস্থিতির জন্য সহনশীল।”

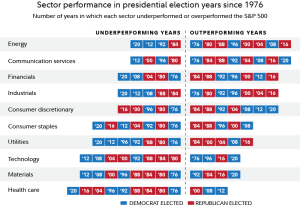

সেক্টর পারফরম্যান্সের ক্ষেত্রে, নেড ডেভিস রিসার্চ দেখিয়েছে যে ডেমোক্র্যাটিক প্রেসিডেন্ট প্রার্থী বিজয়ী হলে শুরুর মাসগুলোতে চক্রাকার স্টকগুলি অন্যান্য সেক্টরগুলির চেয়ে ভালো পারফর্ম করেছে, যখন রিপাবলিকান বিজয়ের পরে প্রতিরক্ষামূলক স্টকগুলি ভালো করেছে।

চক্রাকার স্টকগুলি হল সেই কোম্পানিগুলির শেয়ার যেগুলি ভোক্তাদের বিচক্ষণ সামগ্রী বিক্রি করে এবং অর্থনীতি শক্তিশালী থাকলে ভালো করে। প্রতিরক্ষামূলক স্টকগুলি হল সেই কোম্পানিগুলির যেগুলির পণ্য এবং আয় অর্থনীতির অবস্থার উপর নির্ভর না করে স্থির থাকে। প্রতিরক্ষামূলক সেক্টরগুলির মধ্যে ভোক্তা প্রধান পণ্য, স্বাস্থ্যসেবা এবং ইউটিলিটি অন্তর্ভুক্ত।

১৯৭২ থেকে তথ্যের ভিত্তিতে, তথ্যপ্রযুক্তি এবং শিল্প খাত ডেমোক্র্যাটিক প্রশাসনের অধীনে সেরা পারফরম্যান্স দেখিয়েছে, যখন রিপাবলিকান প্রশাসনের অধীনে স্বাস্থ্যসেবা সেক্টর সেরা পারফরম্যান্স দেখিয়েছে।

মর্নিংস্টারের লেফকোভিটজের মতে, বাজারের প্রতিক্রিয়া সবসময় সরল নয় এবং এটি খুব অল্প সময়ের জন্য থাকতে পারে।”নির্বাচনগুলি একটি শূন্যস্থানে ঘটে না,” লেফকোভিটজ বলেন। “বেশ কয়েকটি ভেরিয়েবল সবসময়ই একসাথে কাজ করে। সুদের হার এবং মুদ্রাস্ফীতি আজকাল বড় গল্প; কৃত্রিম বুদ্ধিমত্তাও আরেকটি। নীতি এবং নিয়মাবলী প্রভাব ফেলে, তবে এগুলি বিবেচনা করার অনেক বিষয়ের মধ্যে একটি।”

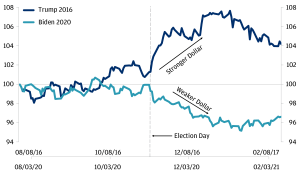

উদাহরণস্বরূপ, ২০১৬ সালে বিনিয়োগকারীরা প্রত্যাশা করেছিলেন যে ট্রাম্পের নীতিমালার কারণে গার্হস্থ্য অর্থনীতির উপর নির্ভরশীল, অর্থনৈতিকভাবে সংবেদনশীল ছোট মূল্যের শেয়ারগুলো উপকৃত হবে—“যার প্ল্যাটফর্ম ছিল অর্থনৈতিক প্রবৃদ্ধি, কর হ্রাস, নিয়ন্ত্রন শিথিলকরণ এবং অবকাঠামো ব্যয়।” তার জয়ের পর এই ধরনের শেয়ারগুলো বাড়তে থাকে, তবে ২০১৭ সালে ছোট মূল্যের শেয়ার সবচেয়ে খারাপ পারফর্ম করা সেক্টর হয়ে ওঠে। “নির্বাচনী প্রচারের মূল বিষয়গুলির অনেকগুলি—যেমন অবকাঠামো ব্যয়—আগাতে ব্যর্থ হয়েছিল, এবং প্রত্যাশাগুলি পুনরায় সেট হয়েছিল,” লেফকোভিটজ বলেন।

বাইডেনের অধীনে, ঐতিহ্যগত জ্বালানি শেয়ারগুলো যুক্তরাষ্ট্রের শেয়ারবাজারে সেরা পারফর্ম করেছে, তিনি যোগ করেন, “যা তার নবায়নযোগ্য জ্বালানির ওপর জোর দেওয়ার কথা বিবেচনা করে আশ্চর্যজনক।”

এই প্রেক্ষাপটে, বিনিয়োগকারীদের জন্য এটি অত্যন্ত গুরুত্বপূর্ণ যে তারা শুধুমাত্র নির্বাচনের ফলাফলের ভিত্তিতে নয়, বৃহত্তর অর্থনৈতিক এবং রাজনৈতিক পটভূমির সমস্ত দিক বিবেচনা করে তাদের বিনিয়োগ সিদ্ধান্ত নিন। রাজনীতি গুরুত্বপূর্ণ ভূমিকা পালন করতে পারে, তবে এটি বাজারের একমাত্র চালক নয়।

Leave a Reply